翼虎周观察 |两个月五度加仓西方石油,股神巴菲特的一场豪赌?

2022-07-11 来源:

一周焦点

01

两个月五度加仓西方石油,股神巴菲特的一场豪赌?

一周综述

全球政局动荡,一周内连发欧佩克秘书长死亡、英国首相下台和安倍遭枪杀三件大事,资本市场更是演绎衰退逻辑,原油有色金属等大宗雪崩式下跌,国内疫情反复,复苏逻辑的板块大幅回调,整体板块轮动较快,赚钱效应一般,仅生猪养殖和中报高增长持续性较好。

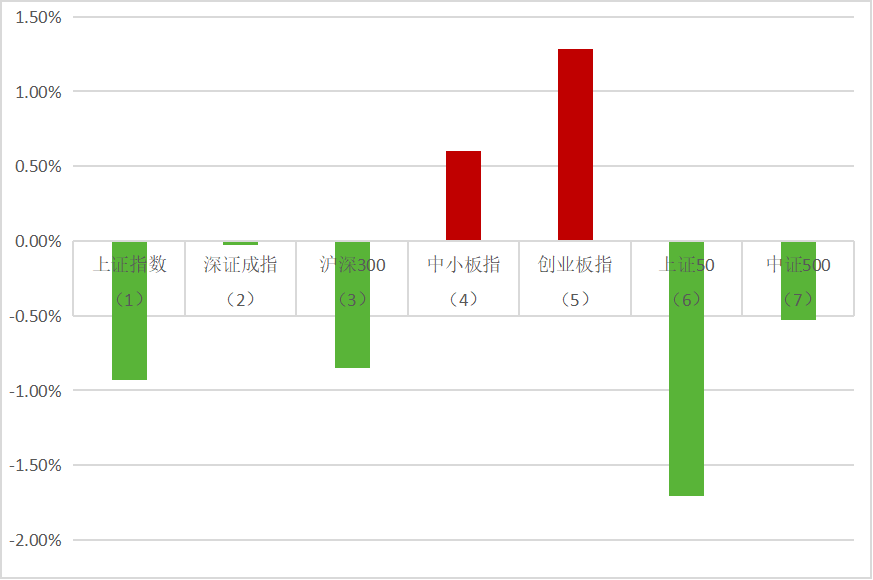

全周上证指数-0.93%,深成指-0.03%,创业板指数1.28%。盘面上农林牧渔、公用事业、电力设备、国防军工和钢铁等涨幅居前,建筑材料、房地产、煤炭、商贸零售和食品饮料等板块跌幅居前。

整体来说,市场经过大幅杀跌后已经处于相对低位,可以相对乐观,围绕疫情修复和产业趋势新一轮布局。

虽然海外疫情冲击告一段落,但中国疫情防控任重道远,人类想完全消除病毒已经不太可能,抗击新冠疫情是一个长期过程。海外多数国家将进入加息周期,但中国有充足的货币或产业政策空间来应对目前的宏观经济压力。市场经过一段剧烈调整之后,风险已经充分释放,即将召开重要会议,稳字当头,国家呵护资本市场意图明显,政策底已经形成,相信市场底马上就会到来。

市场概况

(1)上证指数报3356.08收盘,-0.93%;

(2)深证成指报12857.13收盘,-0.03%;

(3)沪深300报4428.78收盘,-0.85%;

(4)中小板指报8889.51收盘,0.60%;

(5)创业板指报2817.64收盘,1.28%;

(6)上证50报2993.31收盘,-1.71%;

(7)中证500报6404.44收盘,-0.53%;

股市虎评

医药板块

医药行业指数整体1.23%,各个细分领域,化学制药0.76%,生物制品-1.04%,医疗器械0.73%,医药商业1.12%,中药-0.49%,医疗服务4.81%。

板块观点

本周医药板块跟随市场反弹,但分化比较严重,一些中报业绩超预期或高增长个股表现较好。短期寻找估值与业绩增速匹配的底部标的,中长期看好创新药、OTC类及符合产业趋势的相关行业与个股。

行业动态

1.当地时间7月6日,世卫组织总干事谭德塞指出,BA.4、BA.5正在在欧美国家引起新一波疫情,已有83个国家和地区检测到BA.5,73个国家和地区检测到BA.4。

消费板块

本周消费板块中,纺服+0.3%,家电-0.8 %,轻工-2.6%,食饮-3.1%,社服-2.8%,零售-3.6%, 沪深300 -0.9%,社服、食饮、轻工、零售表现明显落后于沪深300。

板块观点

三级子行业中,成品家具、定制家具、景区、旅游综合、厨电、乳制品、啤酒、烘焙食品涨幅落后,涨幅-8--5%。近期,个别省份出现新的疫情,管控升级引发市场对旅游出行、餐饮板块的担忧。民营地产新的违约事件引发地产链板块的回落。

行业动态

1.空调:7月行业排产偏弱:据产业在线,内销排产700万,同比实绩-29%,外销排产369万,同比实绩-23%,合计1069,同比-27%。

2.7月7日,文化和旅游部办公厅发布《关于将旅游专列业务纳入跨省旅游“熔断”机制统一管理的通知》,通知指出:即日起,恢复旅行社和在线旅游企业经营旅游专列业务。按照《文化和旅游部办公厅关于加强疫情防控 科学精准实施跨省旅游“熔断”机制的通知》要求,将旅游专列业务纳入跨省旅游“熔断”机制统一管理。

机械板块

本周机械设备板块下跌0.09%,跑赢沪深300指数0.76%,其中表现较好的子板块为工能源及重型设备(+2.91%)、其他专用设备(+2.43%)、其他自动化设备(+2.55%)、金属制品(+2.02%)、仪器仪表(+1.97%)。表现相对较差的子板块有工程机械器件(-6.29%)、工程机械整机(-4.23%)、激光设备(-2.95%)、楼宇设备(-2.57%)、纺织服装设备(-0.66%)。

行业动态

1.根据中国工程机械工业协会行业统计数据,2022 年 1-6 月纳入统计的 26 家主机制造企业,共计销售各类挖掘机械产品 14.3 万台,同比下降 36.1%。其中,国内市场销量 9.1 万台,同比下降 52.9%;出口销量 5.2 万台,同比增长72.2%。单 6 月,共计销售各类挖掘机械产品 2.08 万台,同比下降 10.1%,环比基本持平,其中,国内市场销量 1.10 万台,同比下降 35.0%;出口销量 0.97 万台,同比增长 58.4%。6 月表现好于此前预期,根据 6 月下旬工程机械杂志社预测,6 月挖机销量或为 1.8 万台,本次销量超 2 万台略超预期。

2.PPI 环比持平,同比涨幅继续回落。从环比看,PPI 由上月上涨 0.1%转为持平。其中,生产资料价格由上涨 0.1%转为下降 0.1%;生活资料价格上涨 0.3%,涨幅与上月相同。国际原油价格变动带动国内相关行业价格上涨,其中石油和天然气开采业价格上涨 7.0%,石油煤炭及其 料加工业价格上涨 3.6%,化学纤维制造业价格上涨 2.2%。“迎峰度夏”备煤需求增加,煤炭开采和洗选业价格上涨 0.8%。受投资增速放缓等因素影响,钢材、水泥等行业需求相对较弱,黑色金属炼和压延加工业价格下降 3.1%,非金属矿物制品业价格下降 1.5%。另外,农副食品加工业价格上涨 1.0%, 服装服 业价格上涨 0.6%,电气机械和器材制造业价格上涨 0.5%;有色金属炼和压延加工业价格下降 2.1%。

3.6 月份居民消费价格同比上涨 2.5%,环比持平。食品烟酒类价格环比下降 1.0%,影响 CPI 下降约 0.28 个百分点。食品中,鲜菜价格下降 9.2%,影响 CPI 下降约 0.19 个百分点;鲜果价格下降4.5%,影响 CPI 下降约 0.10 个百分点;蛋类价格下降 4.3%,影响 CPI 下降约 0.03 个百分点;水产品价格下降 1.6%,影响 CPI 下降约 0.03 个百分点;畜肉类价格上涨 1.0%,影响 CPI 上涨约0.03 个百分点,其中猪肉价格上涨 2.9%,影响 CPI 上涨约 0.04 个百分点。交通通 、教育文化娱乐、其 用品及服务价格分别上涨 2.2%、0.1%和 0.1%;居住、 疗保健价格均持平;生活用品及服务、衣着价格分别下降 0.2%和 0.1%。

4.6 月份中国采购经理指数升至扩张区间。制造业采购经理指数、非制造业商务活动指数和综合PMI 产出指数分别为 50.2%、54.7%和 54.1%,高于上月 0.6、6.9 和 5.7 个百分点,均升至扩张区间。高技术与装备制造业恢复加快。高技术制造业和装备制造业 PMI 分别为 52.8%和 52.2%,高于上月 2.3 和 3.3 个百分点。消费品行业 PMI 为 50.9%,高于上月 0.7 个百分点,消费品行业继续恢复性增长。高耗能行业 PMI 为 48.3%,分别低于上月和制造业总体 1.7 和 1.9 个百分点,景气水平总体偏低。

新能源板块

汽车行业指数整体1.07%,各个细分领域,汽车整车1.64%,汽车零部件0.40%,汽车服务0.57%,其他交运设备0.05%。

板块观点

本周新能源车板块走势继续分化,汽车零部件表现强势。

钴方面,近期需求仍然较弱,询盘较少,叠加海外价格及折扣系数下调,从成本端及情绪面推动电钴价格下调。本周中间品价格继续下调,当前海外航空工业对钴金属需求较弱,海外电钴相比国内较高,近期国内电钴出口增多,海外供给增加,推动海外价格下行,叠加近期系数下调,共同推动中间品价格下行。

碳酸锂方面,本周碳酸锂价格企稳。供应端进口有增量,叠加部分新增产线开通,产量正常爬坡,总体供应小幅增加。需求端,3C数码端需求疲软。从下游的磷酸铁锂来看,有提前锁定长期订单的成交,但实际成交量不及预期需求量订单,并且受到磷酸铁锂价格止跌企稳的影响,锂盐成本端也受到一定的压力,总体价格将以维稳为主。

据全球动力电池装机量数据显示,2022年5月,全球电动汽车实现装机33.7Gwh,同比增长58.4%,连续23个月保持稳定增长。

从具体厂家来看,宁德时代5月共实现装机11.4Gwh继续稳坐榜首,同比增长107%并占全球市场份额的33.9%。而比亚迪与LG新能源均装机4.2Gwh,占全球份额的12.5%分列2,3位。

从具体数据来看,全球动力电池企业TOP10多数均实现同比大幅增长,其中中国企业普遍增速在100%以上,远超日韩企业。值得注意的是,LG新能源虽在本次榜单中列第三,但其相较去年同期,同比下滑大幅24.8%,是TOP10中唯一同比下滑的企业。上半年随着新能源车淡季结束,排产数据逐步好转,新能源车5月销量环比超市场预期,基本面底部已经确认,积极布局上游资源和下游整车零部件,以及中游供需错配的环节。

行业动态

1.7月8日,在乘联会中国汽车刚刚公布的6月销量数据中,特斯拉中国销量为78,906辆,同比增长138%。值得注意的是,6月特斯拉国内交付量达到了77,938辆(国内+交付)的历史新高,同比增长177%。此外,数据显示,特斯拉6月仅Model Y车型就已交付52,557辆,同比增长2.5倍,位列6月国内单一车型月销Top 1。

2.据外媒报道,特斯拉在德国汉诺威的IdeenExpo(科技博览会)展示了一个带有太阳能电池板的小型挂车,可以向外延伸以产生大量电力。特斯拉透露该挂车可为Cybertruck车型提供电力,并且具备SpaceX上网装置。

半导体板块

Wind半导体指数在连涨数周之后,本周开始出现回调。截至周五收盘,本周跌60.23点,跌幅为0.92%,收报6497.16点。

板块观点

从电子元件、材料、设备、设计、制造、IDM、封测、分销等领域选取了143家半导体公司作了统计。本周上涨的股票有48家,较上周上涨数量大幅收窄;而下跌的股票则达到95家。

不过,根据wind统计数据显示,本周涨幅超过5%的有18家,涨幅超过10%的只有7家,还有1家涨超20%,而跌幅超过5%的有30家,跌幅超过10%的也有3家。

涨幅方面,华亚智能本周涨24.69%领涨IC概念股;新莱应材则以17.91%的涨幅位居第二名,新洁能涨13.18%紧随其后。除此之外,盛美上海、火炬电子、瑞芯微、宏微科技本周均涨超10%。

跌幅方面,赛腾股份本周跌13.67%领跌IC概念股,富瀚微、有研新材分别跌12.12%、10.03%,位列跌幅榜的二、三名。聚辰股份、赛微电子、北京君正、国科微等27家公司本周跌幅均超过5%。

行业动态

1.近日,一则台积电遭三大客户“砍单”的消息在半导体圈持续发酵,与此同时,市场上不断出现电源管理IC(集成电路)、MCU(微控制单元)等多个芯片产品降价的声音。业内关于半导体将进入产业下行周期的揣测此起彼伏。

多位业内人士在接受《中国经营报》记者采访时表示,虽然半导体行情上涨放缓,但相对于过去,依然处于高位。未来一段时间,随着产能进一步释放和需求缩水,整个行业进入下行周期或是大概率事件。不过,值得注意的是,从国内半导体企业反馈的情况看,目前受到冲击和影响较小。

实际上,中芯国际也曾在今年一季度业绩说明会里分析了2022年下半年的市场情况:“经过半年的市场加速消费和库存的积累,特别是中国进入疫情防控阶段后,行业供需趋势已经从全面紧缺向结构性紧缺转移,消费电子、手机等存量市场进入了去库存阶段,开始软着陆,而高端物联网、电动车、显示、绿色能源、工业等增量市场尚未建立足够的库存,对产能提出了更高、更紧迫的要求。整体来看,客户的需求依然旺盛,预计今年全年公司产能依然供不应求。”

在晶圆代工继续扩产的背景下,半导体设备等环节供应链公司订单充沛。

作为半导体刻蚀龙头,中微公司高管日前接受机构调研时表示,公司的刻蚀设备在工艺覆盖度方面不断提升,在客户端验证的工艺进度良好,目前订单情况饱满。据介绍,随着国际上先进芯片制程升级,当前光刻机受光波长的限制,需要结合刻蚀和薄膜设备,采用多重模板工艺,利用刻蚀工艺实现更小的尺寸,使得刻蚀技术及相关设备的重要性进一步提升。

湿法设备供应商至纯科技订单持续增加。据披露,截至6月30日,公司新增订单总额为23.62亿元,同比增长37.33%,其中半导体制程设备新增订单8.06亿元。

盛美上海作为A股半导体清洗设备龙头,公司高管表示, 一季度因为疫情的原因,订单交货受到一定程度的影响,现已逐步恢复正常。由于全球半导体的短缺和客户的持续投资,刺激了半导体设备行业的发展及对盛美上海半导体设备的强劲需求,公司订单需求强劲,目前第三、四季度订单已满,现在正在填满2023年第一和第二季度产能。

国内半导体设备龙头,北方华创最近也在互动平台上表示,公司目前在手订单充足,生产经营正常,预计上半年业绩将保持增长。

另外,华海清科主营化学机械抛光设备的研发、生产和销售。公司近日表示,今年很多客户会新建产线,对应需求量较好,订单情况比较乐观。

量化研究

本周三大指数高位震荡,2022已过半载,A股市场经过四个月大幅调整后迎来快速反弹。目前国内政策底与经济底已确认,前期市场回调在时间和空间上均较为充分,投资者信心有所恢复。整体上判断后市为“上有估值顶、下有盈利底”的结构行情,下半年在稳增长与宽信用传导下,盈利有望边际回升,可以景气度为线索积极把握当前结构行情。

可转债这个品类,早在1874年就在美国诞生了,在中国起步比较晚,直到1991年我国才发行了第一只可转债,虽然落后西方百年的时间,但是却拉开了中国转债市场蓬勃发展的大幕。在2017年以前,市场上每年发行的转债数量不超过20只,2017年再融资新规发行,极大的促进了转债市场的发展,政策上的鼓励,使得市场上优质的公司纷纷加入发债的大军,仅2020年一年,就发行了近200只可转债。今天,市场上转债的数量达到了400多只,整个转债的规模也从0做到了7000亿,可转债由于融资成本更低,发行公司的还本付息压力小,现如今已经成为企业融资的重要手段。同时,转债股性债性兼具,还有回售、下修、赎回等博弈条款,对于投资者来说可玩性比较高,近几年的关注度和热度也是不断提高,可转债成交量也是频创新高,可转债万亿市场指日可待。

可转债场上玩家可以分成这几类:

1. 银行和保险,这类玩家主要投资高评级债券;

2. 债券基金,这类玩家主要还是把转债当成债券来投资,注重信用风险;

3. 转债基金,这里面就包括基本面转债基金和量化转债基金,前者根据公司基本面选转债,后者看中转债的期权属性;

4.游资,这类就是纯T+0交易炒作,上个月颁布的可转债新规,主要就是为了整治游资炒作。

股指期货

本周为股指期货2207新主力合约第三周,周五,IH、IF、IC2207对应现货端上证50、沪深300及中证500指数的基差分别为-22.91、-19.18、-21.24,而上周五对应2207数据为-25.75、-28.57、-19.68,发现IC和IF基差贴水减少,IH基差贴水扩大,本周蓝筹股下跌较多,注意风险。

融资融券

从两市融资融券余额数据上看,融资融券余额继续上升。截至7月7日,上交所融资余额报8167.40亿元,较前一交易日增加10.91亿元;深交所融资余额报7109.5亿元,较前一交易日增加34.25亿元;两市合计15276.90亿元,较前一交易日增加45.16亿元。